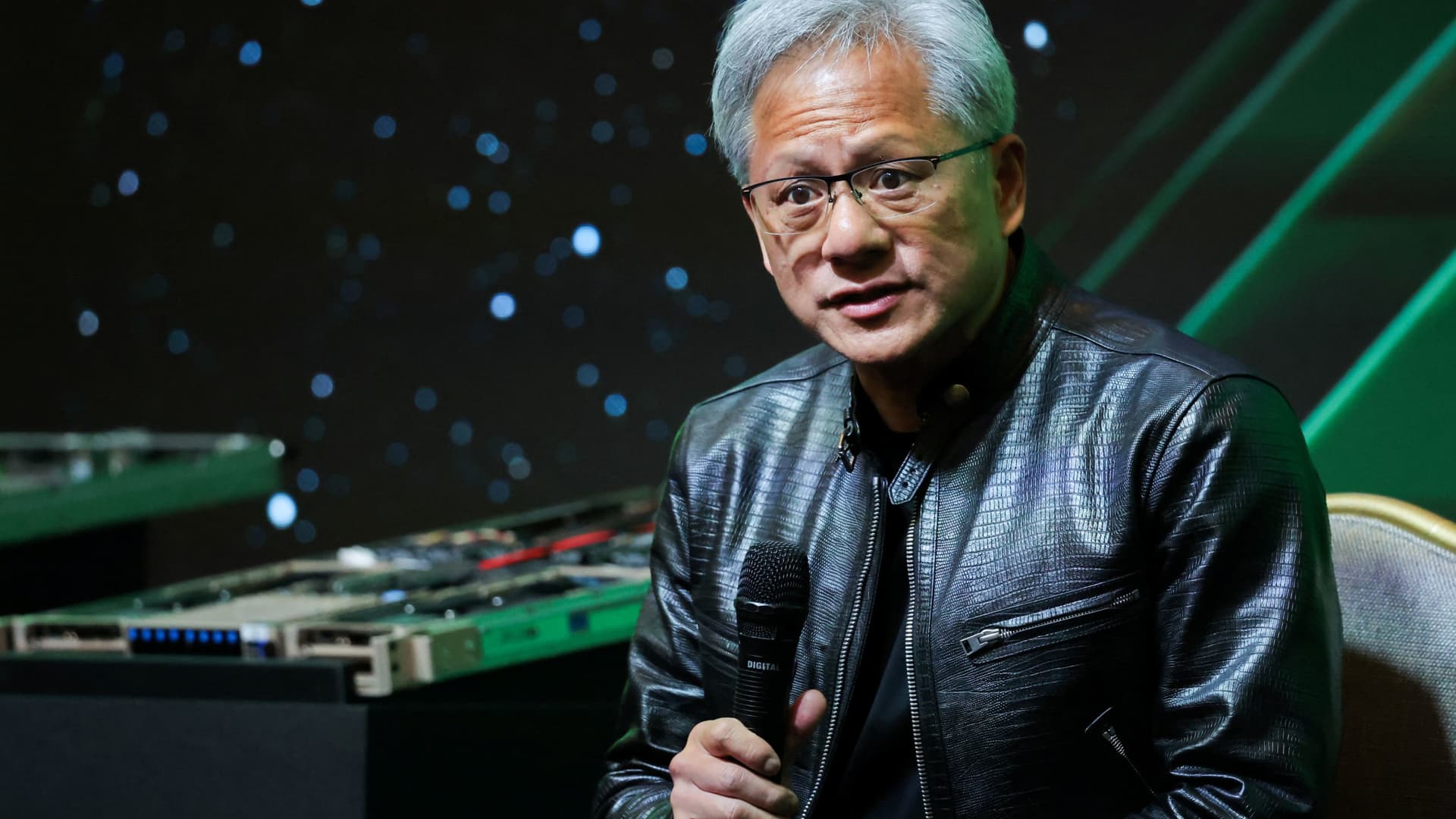

O CEO da Nvidia, Jensen Huang, fala no fórum COMPUTEX em Taipei, Taiwan, em 4 de junho de 2024.

Ana Wang | Reuters

Para Nvidia investidores, os últimos dois anos foram uma viagem divertida. Mas ultimamente tem sido mais como uma montanha-russa.

Como grande beneficiária do boom da IA, a Nvidia aumentou sua capitalização de mercado cerca de nove vezes desde o final de 2022. Mas depois de atingir um recorde em junho e se tornar brevemente a empresa pública mais valiosa do mundo, a Nvidia continuou a perder quase 30% do seu valor nas sete semanas seguintes, perdendo cerca de 800 mil milhões de dólares em capitalização de mercado.

Há agora uma alta que coloca a ação em cerca de 7% do seu máximo histórico.

Com a fabricante de chips preparada para divulgar resultados trimestrais na quarta-feira, a volatilidade das ações é a prioridade de Wall Street. Qualquer sinal de que a procura por IA está a diminuir ou de que um cliente líder na nuvem está a apertar modestamente o seu cinto pode potencialmente levar a um declínio significativo nas receitas.

“Essas são as ações mais importantes do mundo no momento”, disse Eric Jackson, da EMJ Capital, no “Closing Bell” da CNBC na semana passada. “Se botarem ovo, será um problema sério para todo o mercado. Acho que eles vão trazer uma surpresa positiva.”

O relatório da Nvidia chega semanas depois de seus pares de tecnologia de mega capitalização terem obtido lucro. O nome da empresa foi divulgado em todas aquelas ligações de analistas como Microsoft, Alfabeto, meta, Amazônia E Tesla todos eles estão investindo pesadamente em unidades de processamento gráfico (GPUs) da Nvidia para treinar modelos de IA e executar grandes cargas de trabalho.

Nos últimos três trimestres, a receita da Nvidia mais do que triplicou ano após ano, com a maior parte do crescimento vindo do seu negócio de data center.

Os analistas esperam um quarto trimestre consecutivo de crescimento de três dígitos, mas a uma taxa mais lenta de 112%, para US$ 28,7 bilhões, de acordo com a LSEG. A partir daqui, as comparações anuais tornam-se muito mais difíceis, prevendo-se que o crescimento desacelere em cada um dos próximos seis trimestres.

Os investidores prestarão especial atenção às orientações da Nvidia para o trimestre de outubro. Espera-se que a empresa registre um crescimento de cerca de 75%, para US$ 31,7 bilhões. Previsões otimistas significariam que os clientes ricos da Nvidia estão sinalizando disponibilidade contínua para abrir suas carteiras para o desenvolvimento de IA, enquanto uma previsão pessimista poderia levantar preocupações de que os gastos com infraestrutura se tornaram muito grandes.

“Dado o forte aumento dos investimentos em hiperescala nos últimos 18 meses e as perspectivas favoráveis no curto prazo, os investidores muitas vezes questionam a sustentabilidade da atual trajetória de investimentos”, escreveram analistas do Goldman Sachs em nota no mês passado, que classificam as ações como compra.

Grande parte do otimismo por trás do relatório (as ações subiram 8% em agosto) vem dos comentários de seus maiores clientes sobre quanto eles continuam gastando em data centers e infraestrutura com tecnologia Nvidia.

No mês passado, os CEO da Google e da Meta elogiaram com entusiasmo o ritmo da sua expansão e disseram que o subinvestimento representa um risco maior do que os gastos excessivos. O ex-CEO do Google, Eric Schmidt, disse recentemente a estudantes de Stanford, em um vídeo que já foi excluído, que ele ouviu das principais empresas de tecnologia que “eles precisam de processadores no valor de US$ 20 bilhões, US$ 50 bilhões, US$ 100 bilhões”.

No entanto, mesmo que os lucros da Nvidia tenham aumentado ultimamente, a empresa ainda enfrenta dúvidas sobre o retorno do investimento a longo prazo que os clientes obterão ao comprar dispositivos que custam dezenas de milhares de dólares cada, encomendados em grandes quantidades.

Durante a última teleconferência de resultados da Nvidia em maio, a CFO Colette Kress forneceu dados sugerindo que os provedores de serviços em nuvem, que respondem por mais de 40% da receita da Nvidia, gerariam US$ 5 em receita em quatro anos para cada US$ 1 gasto em chips da Nvidia.

É provável que surjam mais estatísticas semelhantes. No mês passado, os analistas do Goldman escreveram, após uma reunião com Kress, que a empresa compartilharia números adicionais de ROI neste trimestre “para proporcionar confiança aos investidores”.

Tempo de Blackwell

Jensen Huang, cofundador e CEO da Nvidia Corp., demonstra a nova GPU Blackwell na Nvidia GPU Technology Conference em 18 de março de 2024.

David Paul Morris/Bloomberg via Getty Images

Outro grande problema que a Nvidia enfrenta é o momento de lançamento de seus chips de inteligência artificial de próxima geração, apelidados de Blackwell. No início deste mês, The Information informou que a empresa estava enfrentando problemas de produção que provavelmente levariam a grandes entregas para o primeiro trimestre de 2025. Na época, a Nvidia disse que a produção aumentaria no segundo semestre do ano.

O relatório foi publicado depois que o CEO da Nvidia, Jensen Huang, surpreendeu investidores e analistas em maio, dizendo que a empresa obteria receitas “grandes” da Blackwell neste ano fiscal.

Embora a atual geração de chips da Nvidia, chamada Hopper, continue sendo a melhor opção para implantar aplicativos de IA como ChatGPT, a concorrência está crescendo de Microdispositivos modernosO Google e várias startups estão pressionando a Nvidia para manter sua liderança em desempenho através de um ciclo de atualização tranquilo.

Mesmo com o possível atraso da Blackwell, essa receita poderia simplesmente ser transferida para um trimestre futuro, ao mesmo tempo que impulsionaria as vendas atuais do Hopper, especialmente o novo chip H200. Os primeiros chips Hopper entraram em produção em setembro de 2022.

“Essa mudança de timing não é significativa, já que a oferta e a demanda do consumidor passaram rapidamente para os níveis do H200”, escreveram analistas do Morgan Stanley em nota esta semana.

Muitos dos principais clientes da Nvidia dizem que precisam do poder de processamento extra dos chips Blackwell para treinar modelos de IA mais avançados da próxima geração. Mas eles aceitarão o que puderem.

“Esperamos que a Nvidia diminua a ênfase em sua alocação de GPU Blackwell B100/B200 em favor do aumento do Hopper H200 no segundo semestre do ano”, escreveu o analista do HSBC Frank Lee em uma nota de agosto. Ele deu à ação uma classificação de “compra”.

Correção: Colette Kress é CFO da Nvidia. Uma versão anterior escreveu incorretamente o nome dela.

Leave a comment